คำแนะนำเกี่ยวกับการรักษาคะแนนเครดิตที่ดีในอินเดีย

เผยแพร่แล้ว: 2022-12-13คำจำกัดความของสินเชื่อคือการกู้ยืมเงินไม่ว่าจะเป็นเงินกู้หรือเพื่อซื้อโดยมีสัญญาว่าจะชำระหนี้ภายในระยะเวลาที่กำหนด คะแนนเครดิตถูกกำหนดให้เป็นวิธีการทางสถิติเพื่อยืนยันความเป็นไปได้ที่แต่ละบุคคลจะจ่ายเงินคืนที่เป็นหนี้ให้กับพวกเขา

ผู้ให้กู้จะใช้คะแนนเครดิตเป็นหลัก ทั้งทางกายภาพหรือทางออนไลน์ เพื่อประเมินความเสี่ยงที่อาจเกิดขึ้นจากการให้กู้ยืมเงินแก่ผู้บริโภค และเพื่อลดการสูญเสียเนื่องจากหนี้เสีย ใช้เพื่อกำหนดว่าใครมีคุณสมบัติในการขอสินเชื่อ อัตราดอกเบี้ย และวงเงินเครดิตสูงสุดเท่าใด องค์กรต่างๆ เช่น บริษัทโทรศัพท์มือถือ เจ้าของที่ดิน และหน่วยงานรัฐบาลยังใช้คะแนนเครดิตของบุคคลเพื่อยืนยันความน่าเชื่อถือทางเครดิต

ต้องการคะแนนเครดิต

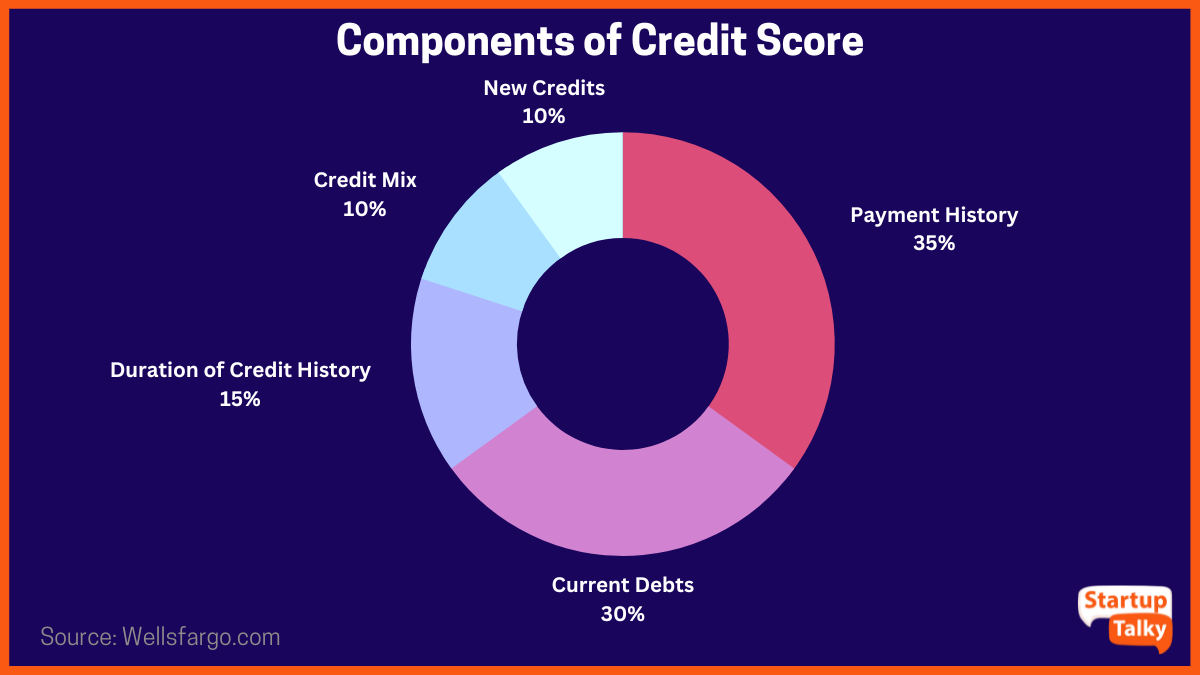

ส่วนประกอบของคะแนนเครดิต

การคำนวณคะแนนเครดิต

วิธีรักษาคะแนนเครดิตที่ดี

ต้องการคะแนนเครดิต

คะแนนเครดิตเป็นสิ่งสำคัญในการวัดการประเมินความเสี่ยงของบุคคลโดยผู้ออกเครดิต โดยเฉพาะอย่างยิ่งเมื่อบุคคลยื่นขอสินเชื่อ เช่น เงินกู้ การจำนอง หรือบัตรเครดิต ช่วยให้สถาบันการเงินที่ขยายสินเชื่อสามารถตรวจสอบความน่าเชื่อถือของบุคคลในการชำระหนี้ได้ทันท่วงที คะแนนเครดิตที่ต่ำกว่าอาจส่งผลให้ถูกปฏิเสธเงินกู้หรือแม้แต่อัตราดอกเบี้ยที่สูงขึ้นเมื่อเทียบกับผู้ที่มีคะแนนเครดิตสูงกว่า คะแนนเครดิตจะมีค่าก็ต่อเมื่อข้อมูลที่รวบรวมมาเป็นระยะเวลานาน

ส่วนประกอบของคะแนนเครดิต

มีปัจจัยหลายอย่างที่นำมาพิจารณาเมื่อประเมินคะแนนเครดิตของแต่ละบุคคล ปัจจัยเหล่านี้รวมกันเป็นคะแนนเครดิตสูงหรือต่ำ

- ประวัติการชำระสินเชื่อของบุคคล (35%)

- หนี้สินปัจจุบันของบุคคล (30%)

- ระยะเวลาของประวัติเครดิต (15%)

- เครดิตผสม (10%)

- ความถี่ในการขอสินเชื่อใหม่ (10%)

การคำนวณคะแนนเครดิต

ข้อมูลเครดิตบูโร (อินเดีย) จำกัด (CIBIL) ก่อตั้งขึ้นในเดือนสิงหาคม 2543 เป็นบริษัทข้อมูลเครดิตแห่งแรกในอินเดีย CIBIL เป็นผู้อนุญาตการจัดอันดับเครดิตให้กับบุคคลและส่งพวกเขาไปยังธนาคารสำหรับผู้ขอสินเชื่อ โดยขึ้นอยู่กับว่าเงินกู้นั้นถูกลงโทษหรือไม่ถูกลงโทษ

เป็นการแลกเปลี่ยนข้อมูลแบบสองทาง โดยในขั้นต้น ข้อมูลเครดิตทั้งหมดของบุคคลจะถูกส่งไปยัง CIBIL โดยธนาคาร ข้อมูลนี้เกี่ยวข้องกับการชำระคืนเงินกู้และบัตรเครดิตเป็นหลัก ข้อมูลจะถูกคำนวณโดย CIBIL ในช่วงตัวเลขระหว่าง 300 ถึง 900 คะแนนที่ต่ำกว่า 600 และใกล้กว่า 300 ถือว่าคะแนนเครดิตต่ำ และอาจนำไปสู่การขอสินเชื่อและบัตรเครดิตที่ถูกปฏิเสธ คะแนนเครดิตที่สูงกว่า 600 ช่วยให้มั่นใจได้ถึงความเป็นไปได้ในการขอสินเชื่อหรือบัตรเครดิต CIBIL เก็บรักษาบันทึกประวัติของรูปแบบพฤติกรรมการชำระเงินของแต่ละบุคคล ซึ่งจะถูกส่งไปยังธนาคารเมื่อมีการร้องขอ

บริการนี้เปิดตัวเพื่อลดเครดิตเสียและปลูกฝังนิสัยที่นำไปสู่คะแนนเครดิตสูงและสอนการวางแผนทางการเงินให้กับบุคคลทั่วไป

จะรักษาคะแนนเครดิตที่ดีได้อย่างไร?

การสมัครขอสินเชื่อหรือบัตรเครดิตอาจถูกปฏิเสธแม้ว่าจะตรงตามเกณฑ์อื่นๆ ทั้งหมด เช่น อายุและรายได้ต่อเดือน เนื่องจากคะแนนเครดิตต่ำ คะแนนเครดิตตั้งแต่ 750 ขึ้นไปถือเป็นคะแนนเครดิตที่ดี มีขั้นตอนบางอย่างที่บุคคลสามารถทำได้เพื่อให้แน่ใจว่าเขาหรือเธอรักษาคะแนนเครดิตที่ดี

1. ชำระเงินตรงเวลา

การชำระเงินตรงเวลาบ่งบอกถึงความรับผิดชอบและทัศนคติที่ดีต่อสินเชื่อ ซึ่งช่วยในการรักษาคะแนนเครดิตที่ดี ในความเป็นจริงแล้ว ตรงกันข้าม อาจสะท้อนถึงทัศนคติที่เพิกเฉยต่อการวางแผนทางการเงินที่ไม่ดี และอาจส่งผลเสียต่อคะแนนเครดิต

2. สมัครสินเชื่อครั้งละหนึ่งรายการเท่านั้น

ทุกครั้งที่ยื่นขอสินเชื่อ ธนาคารจะตรวจสอบคะแนน CIBIL ของผู้สมัครที่ลดลงสำหรับการตรวจสอบทุกครั้งที่เรียกใช้ ซึ่งจะช่วยลดคะแนนเครดิตโดยรวมได้อย่างมีประสิทธิภาพ ยิ่งบุคคลสมัครสินเชื่อมากเท่าไหร่ คะแนนเครดิตก็จะยิ่งต่ำลงเท่านั้น

3. อัปเดตการชำระเงินด้วยบัตรเครดิต

ค่าบัตรเครดิตสามารถจ่ายเต็มจำนวนทุกเดือนหรือสามารถคงสถานะเดิมไว้ได้โดยจ่ายขั้นต่ำตามที่ธนาคารกำหนด อย่างไรก็ตาม CIBIL ถือว่าจำนวนเงินที่ค้างชำระนั้นเกินกำหนด ซึ่งบ่งชี้ถึงการจัดการทางการเงินส่วนบุคคลที่ไม่ดี สิ่งนี้สะท้อนให้เห็นในประวัติของแต่ละคนทุกครั้งที่มีการตรวจสอบ การชำระค่าบัตรเครดิตเต็มจำนวนจะดีกว่าเสมอเพื่อรักษาคะแนนเครดิตที่ดี

4. อย่าปิดบัตรเครดิต

พูดง่ายๆ คือ ถ้าบัตรเครดิตทั้งหมดถูกปิด ไม่มีทางที่จะสร้างประวัติเครดิตเพื่อใช้อ้างอิงเมื่อต้องการเงินกู้ เป็นการดีที่จะรักษาบัตรเครดิตอย่างน้อยหนึ่งใบและรักษาประวัติการชำระหนี้ที่ดีด้วยบัตรเพื่อสร้างคะแนนเครดิตที่ดี

5. ละเว้นจากการผิดนัดชำระเงิน

หากมีสินเชื่อบัตรเครดิตใด ๆ อยู่ ตรวจสอบให้แน่ใจว่าชำระเงินทั้งหมดตรงเวลา การพลาดหรือการผิดนัดใด ๆ ที่ได้รับการบันทึกในประวัติเครดิตอาจส่งผลเสียต่อคะแนนเครดิตและอาจส่งผลให้เงินกู้ถูกปฏิเสธ

6. จัดการค่าใช้จ่ายภายในรายได้

เมื่อใช้จ่ายเกินรายได้ก็ก่อให้เกิดเครดิตซึ่งนำไปสู่การใช้จ่ายมากขึ้นและทำให้เกิดการเก็บหนี้ ควรใช้จ่ายภายในวงเงินที่สามารถสนับสนุนโดยรายได้ซึ่งจะเพิ่มคะแนนเครดิตโดยรวมด้วย

7. ปรับสมดุลประเภทเงินกู้

เป็นนิสัยที่ดีในการเก็บเงินกู้ไว้ แนวคิดคือการสร้างสมดุลของสินเชื่อที่มีหลักประกันและไม่มีหลักประกัน หากสินเชื่อหนักกว่าในด้านเครดิตที่ไม่มีหลักประกัน สินเชื่อส่วนบุคคลหรือสินเชื่อบัตรเครดิต สินเชื่อดังกล่าวจะทำหน้าที่เป็นธงสีแดงและทำให้ผู้ให้กู้ระมัดระวังในการให้สินเชื่อเพิ่มเติม

บทสรุป

ไม่สามารถละเลยความสำคัญของการรักษาคะแนนเครดิตที่ดีได้ เป็นประตูสู่การขอสินเชื่อบ้านหรือสินเชื่อส่วนบุคคลได้ตามต้องการ คะแนนเครดิตที่สูงยังช่วยบุคคลในการรับบัตรเครดิตซึ่งเป็นอีกวิธีหนึ่งในการสร้างประวัติเครดิตที่ดี ซึ่งในที่สุดก็ส่งผลดีต่อคะแนนเครดิตโดยรวมของแต่ละบุคคล

คำถามที่พบบ่อย

คะแนนเครดิตที่ดีในอินเดียคืออะไร?

คะแนนเครดิต 750 ขึ้นไปถือเป็นคะแนนเครดิตที่ดีในอินเดีย

ฉันสามารถขอสินเชื่อหรือบัตรเครดิตที่มีคะแนนเครดิต 500 ได้หรือไม่

คะแนนเครดิต 500 ถือว่าเป็นคะแนนที่ไม่ดี ดังนั้นจึงเป็นเรื่องยากที่จะได้รับการอนุมัติสินเชื่อหรือบัตรที่มีคะแนนนี้

คะแนนเครดิต CIBIL คืออะไร?

คะแนน CIBIL คือข้อมูลสรุปประวัติเครดิตของคุณที่เป็นตัวเลขสามหลัก

คะแนนเครดิตที่ยากที่สุดคืออะไร?

850 ถือเป็นคะแนนเครดิตที่ยากที่สุดที่จะบรรลุ