2023 年传统和罗斯 IRA 收入限制

已发表: 2023-01-01

向IRA供款是明智之举。 典型的纳税人可以利用两个主要品种:Traditional 或 Roth。 传统 IRA 为您提供缴款减税,而 Roth IRA 允许您在退休时从账户中提取款项而无需纳税。

它们都是出色的工具,可帮助您建立丰富的投资组合,让您在无法工作时养活自己。

我强烈建议您使用其中一种或两种来帮助您为今天的退休储蓄。

但是收入限制可能会影响您充分利用这些账户的能力。 这些限制每年秋季都会更改(例如,这是美国国税局发布的 2023 年公告)。 让我们仔细看看每一个。

目录

历史传统 IRA 收入限制

对于参加雇主退休计划的人:

| 年 | 已婚联合申报或合格鳏夫 | 已婚分开申报(与配偶同住) | 单身、户主或已婚单独申报 |

|---|---|---|---|

| 2023年 | $116,000 - $136,000 | $0 - $10,000 | $73,000 - $83,000 |

| 2022年 | $109,000 - $129,000 | $0 - $10,000 | $68,000 - $78,000 |

| 2021年 | $105,000 - $125,000 | $0 - $10,000 | 66,000 美元 - 76,000 美元 |

| 2020 | $104,000 - $124,000 | $0 - $10,000 | $65,000 - $75,000 |

| 2019 | $103,000 - $123,000 | $0 - $10,000 | $64,000 - $74,000 |

| 2018 | $101,000 - $121,000 | $0 - $10,000 | $63,000 - $73,000 |

| 2017年 | $99,000 - $119,000 | $0 - $10,000 | $62,000 - $72,000 |

| 2016年 | $98,000 - $118,000 | $0 - $10,000 | $61,000 - $71,000 |

| 2015年 | $98,000 - $118,000 | $0 - $10,000 | $61,000 - $71,000 |

| 2014 | $96,000 - $116,000 | $0 - $10,000 | $60,000 - $70,000 |

| 2013 | $95,000 - $115,000 | $0 - $10,000 | $59,000 - $69,000 |

| 2012 | $92,000 - $112,000 | $0 - $10,000 | $58,000 - $68,000 |

| 2011年 | $90,000 - $110,000 | $0 - $10,000 | 56,000 美元 - 66,000 美元 |

| 2010 | 89,000 美元 - 109,000 美元 | $0 - $10,000 | 56,000 美元 - 66,000 美元 |

| 2009 | 89,000 美元 - 109,000 美元 | $0 - $10,000 | $55,000 - $65,000 |

| 2008年 | $85,000 - $105,000 | $0 - $10,000 | $53,000 - $63,000 |

| 2007年 | 83,000 美元 - 103,000 美元 | $0 - $10,000 | $52,000 - $62,000 |

| 2006年 | $75,000 - $85,000 | $0 - $10,000 | $50,000 - $60,000 |

对于那些不参加雇主退休计划的人:

| 年 | 已婚联合申报(涵盖配偶) | 已婚单独报税(涵盖配偶) | 单身、户主、合格鳏夫、MFJ 或 MFS(不包括配偶) |

|---|---|---|---|

| 2023年 | 218,000 美元 - 228,000 美元 | $0 - $10,000 | 没有限制 |

| 2022年 | 204,000 美元 - 214,000 美元 | $0 - $10,000 | 没有限制 |

| 2021年 | $198,000 - 208,000 | $0 - $10,000 | 没有限制 |

| 2020 | 196,000 美元 - 206,000 美元 | $0 - $10,000 | 没有限制 |

| 2019 | $193,000 - 203,000 | $0 - $10,000 | 没有限制 |

| 2018 | $189,000 - $199,000 | $0 - $10,000 | 没有限制 |

| 2017年 | $186,000 - $196,000 | $0 - $10,000 | 没有限制 |

| 2016年 | $184,000 - $194,000 | $0 - $10,000 | 没有限制 |

| 2015年 | $183,000 - $193,000 | $0 - $10,000 | 没有限制 |

| 2014 | $181,000 - $191,000 | $0 - $10,000 | 没有限制 |

| 2013 | $178,000 - $188,000 | $0 - $10,000 | 没有限制 |

| 2012 | $173,000 - $183,000 | $0 - $10,000 | 没有限制 |

| 2011年 | $169,000 - $179,000 | $0 - $10,000 | 没有限制 |

| 2010 | $167,000 - $177,000 | $0 - $10,000 | 没有限制 |

| 2009 | $166,000 - $176,000 | $0 - $10,000 | 没有限制 |

| 2008年 | $159,000 - $169,000 | $0 - $10,000 | 没有限制 |

| 2007年 | $156,000 - $166,000 | $0 - $10,000 | 没有限制 |

| 2006年 | 没有限制 | 没有限制 | 没有限制 |

Roth IRA 的历史收入限额

每年,收入限制都会根据通货膨胀和收入进行评估,以确定是否需要更改。 在过去的十年中,只有一个例子是两大类别之一的限额没有变化。

| 年 | 已婚联合申报或合格鳏夫 | 已婚分开申报(与配偶同住) | 单身、户主或已婚单独申报 |

|---|---|---|---|

| 2023年 | $218,000 - $228,000 | $0 - $10,000 | $138,000 - $153,000 |

| 2022年 | $204,000 - $214,000 | $0 - $10,000 | $129,000 - $144,000 |

| 2021年 | $198,000 - $208,000 | $0 - $10,000 | $125,000 - $140,000 |

| 2020 | $196,000 - $206,000 | $0 - $10,000 | $124,000 - $139,000 |

| 2019 | $193,000 - $203,000 | $0 - $10,000 | $122,000 - $137,000 |

| 2018 | $189,000 - $199,000 | $0 - $10,000 | $120,000 - $135,000 |

| 2017年 | $186,000 - $196,000 | $0 - $10,000 | $118,000 - $133,000 |

| 2016年 | $184,000 - $194,000 | $0 - $10,000 | $117,000 - $132,000 |

| 2015年 | $183,000 - $193,000 | $0 - $10,000 | $116,000 - $131,000 |

| 2014 | $181,000 - $191,000 | $0 - $10,000 | $114,000 - $129,000 |

| 2013 | $178,000 - $188,000 | $0 - $10,000 | $112,000 - $127,000 |

| 2012 | $173,000 - $183,000 | $0 - $10,000 | $110,000 - $125,000 |

| 2011年 | $169,000 - $179,000 | $0 - $10,000 | $107,000 - $122,000 |

| 2010 | $167,000 - $177,000 | $0 - $10,000 | $105,000 - $120,000 |

| 2009 | $166,000 - $176,000 | $0 - $10,000 | $105,000 - $120,000 |

| 2008年 | $159,000 - $169,000 | $0 - $10,000 | $101,000 - $116,000 |

| 2007年 | $156,000 - $166,000 | $0 - $10,000 | $99,000 - $114,000 |

| 2006年 | $150,000 - $160,000 | $0 - $10,000 | $95,000 - $110,000 |

2023 年传统 IRA 收入限制

美国国税局已选择限制您根据您的收入全额扣除您对传统 IRA 的供款的能力。 首先,他们将申报者分为两组:参加公司退休计划(即 401K)的人和不参加公司退休计划的人。

一旦纳税人被分为这两个主要类别,美国国税局就会根据申报身份进一步细化这些类别。 在所有情况下,修改后的调整后总收入 (MAGI) 用于定义收入。

如果您确实参加了您雇主的计划并且……

您在 2023 年以已婚联合申报或合格鳏夫的身份报税,您的收入需要低于 116,000 美元才能完全扣除您对传统 IRA 的供款。

- 如果您的 MAGI 在 116,000 美元至 136,000 美元之间,那么您就处于“逐步淘汰”范围内,您可以扣除的金额开始“逐步淘汰”。

- 达到 136,000 美元时,您无法扣除您对传统 IRA 的供款。

您在 2023 年以单身、户主或已婚单独申报(不与配偶同住)的身份申报,您的 MAGI 需要低于 73,000 美元才能完全扣除您的供款。 您的淘汰范围在 73,000 美元到 83,000 美元之间。

您在 2023 年作为已婚分居申报(与您的配偶同住)申报,您的 MAGI 需要为 0 美元。 您的淘汰范围在 0 美元到 10,000 美元之间。

您没有参加您雇主的计划并且……

如果您在 2023 年以已婚联合报税的方式报税(并且您的配偶受雇主计划保护) ,您的收入需要低于 218,000 美元才能完全扣除您对传统 IRA 的供款。

- 如果您的 MAGI 在 218,000 美元到 228,000 美元之间,那么您就处于“逐步淘汰”范围内,您可以扣除的金额开始“逐步淘汰”。

- 在 228,000 美元时,您无法扣除您对传统 IRA 的供款。

如果您在 2023 年单独申报已婚(并且您的配偶有雇主计划) ,您的 MAGI 需要为 0 美元才能完全扣除您的供款。 您的淘汰范围在 0 美元到 10,000 美元之间。

如果您像其他任何人一样提交并且您的配偶(如果您有配偶)不在计划范围内,那么您扣除传统 IRA 供款的能力就没有收入限制。

现在让我们来看看 Roth IRA 和相关的收入限制。 值得庆幸的是,它们并不那么复杂。

2023 年 Roth IRA 收入限额

美国国税局的税收法规限制了您使用 MAGI 向罗斯 IRA 供款的能力。 根据您的申请状态,它们分为三个不同的类别。

如果您在 2023 年以已婚联合申报或合格鳏夫的身份报税,那么您的收入(特别是您的 MAGI)需要低于 218,000 美元才能为罗斯 IRA 做出全额供款。

- 如果您的 MAGI 介于 218,000 美元和 228,000 美元之间,那么您就处于“逐步淘汰”范围内,您可以贡献的金额开始“逐步淘汰”。

- 228,000 美元时,您无法参与 Roth IRA。

相关:Roth IRA 超额供款:我的经纪业务是否跟踪收入限额?

对于在 2023 年以单身、户主或已婚单独申报(不与配偶同住)身份申报的人,您的 MAGI 需要低于 138,000 美元才能全额供款。 您的淘汰范围在 138,000 美元到 153,000 美元之间。

最后,对于那些在 2023 年单独提交已婚申请(与配偶同住)的人,您的 MAGI 需要为 0 美元。 您的淘汰范围在 0 美元到 10,000 美元之间。

有关 MAGI 和贡献限制的更多信息

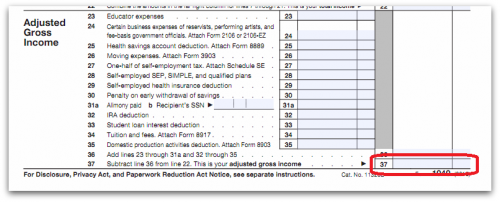

想知道你的 MAGI 是什么吗? 首先,找到你的 AGI。 查看您的纳税申报表。 您的 AGI 在第 1 页的最底部。它基本上是您的收入减去您的“线上”扣除额。

现在把这个数字加回你的 IRA 扣除额、学生贷款利息、学杂费扣除额、任何国内生产活动、任何外国收入扣除额、任何外国住房扣除额、任何排除在外的合格储蓄债券利息,最后,任何排除在外的雇主-提供领养福利。

感谢 Financial Ducks in A Row 的 Jim 解释了如何确定你的 MAGI。

节税提示:请注意,401K 捐款(这是您获得 AGI 的扣除额)不会被加回去以确定您的 MAGI。

将这些知识用于您的优势。 如果您即将达到淘汰限额,那么请为您的 401K 添加更多捐款以放弃您的 MAGI,以便您可以继续投资。

您是否想知道“完全贡献”您的 IRA 意味着什么? 简而言之,您 2023 年的供款限额为每年 6,500 美元。

那些 50 岁及以上的人可以额外支付 1,000 美元,总捐款额为 7,500 美元。 有关更多信息,请参阅传统和罗斯 IRA 供款限额。