2023 年傳統和羅斯 IRA 收入限制

已發表: 2023-01-01

向IRA供款是明智之舉。 典型的納稅人可以利用兩個主要品種:Traditional 或 Roth。 傳統 IRA 為您提供繳款減稅,而 Roth IRA 允許您在退休時從賬戶中提取款項而無需納稅。

它們都是出色的工具,可幫助您建立豐富的投資組合,讓您在無法工作時養活自己。

我強烈建議您使用其中一種或兩種來幫助您為今天的退休儲蓄。

但是收入限制可能會影響您充分利用這些賬戶的能力。 這些限制每年秋季都會更改(例如,這是美國國稅局發布的 2023 年公告)。 讓我們仔細看看每一個。

目錄

歷史傳統 IRA 收入限制

對於參加雇主退休計劃的人:

| 年 | 已婚聯合申報或合格鰥夫 | 已婚分開申報(與配偶同住) | 單身、戶主或已婚單獨申報 |

|---|---|---|---|

| 2023年 | $116,000 - $136,000 | $0 - $10,000 | $73,000 - $83,000 |

| 2022年 | $109,000 - $129,000 | $0 - $10,000 | $68,000 - $78,000 |

| 2021年 | $105,000 - $125,000 | $0 - $10,000 | 66,000 美元 - 76,000 美元 |

| 2020 | $104,000 - $124,000 | $0 - $10,000 | $65,000 - $75,000 |

| 2019 | $103,000 - $123,000 | $0 - $10,000 | $64,000 - $74,000 |

| 2018 | $101,000 - $121,000 | $0 - $10,000 | $63,000 - $73,000 |

| 2017年 | $99,000 - $119,000 | $0 - $10,000 | $62,000 - $72,000 |

| 2016年 | $98,000 - $118,000 | $0 - $10,000 | $61,000 - $71,000 |

| 2015年 | $98,000 - $118,000 | $0 - $10,000 | $61,000 - $71,000 |

| 2014 | $96,000 - $116,000 | $0 - $10,000 | $60,000 - $70,000 |

| 2013 | $95,000 - $115,000 | $0 - $10,000 | $59,000 - $69,000 |

| 2012 | $92,000 - $112,000 | $0 - $10,000 | $58,000 - $68,000 |

| 2011年 | $90,000 - $110,000 | $0 - $10,000 | 56,000 美元 - 66,000 美元 |

| 2010 | 89,000 美元 - 109,000 美元 | $0 - $10,000 | 56,000 美元 - 66,000 美元 |

| 2009 | 89,000 美元 - 109,000 美元 | $0 - $10,000 | $55,000 - $65,000 |

| 2008年 | $85,000 - $105,000 | $0 - $10,000 | $53,000 - $63,000 |

| 2007年 | 83,000 美元 - 103,000 美元 | $0 - $10,000 | $52,000 - $62,000 |

| 2006年 | $75,000 - $85,000 | $0 - $10,000 | $50,000 - $60,000 |

對於那些不參加雇主退休計劃的人:

| 年 | 已婚聯合申報(涵蓋配偶) | 已婚單獨報稅(涵蓋配偶) | 單身、戶主、合格鰥夫、MFJ 或 MFS(不包括配偶) |

|---|---|---|---|

| 2023年 | 218,000 美元 - 228,000 美元 | $0 - $10,000 | 沒有限制 |

| 2022年 | 204,000 美元 - 214,000 美元 | $0 - $10,000 | 沒有限制 |

| 2021年 | $198,000 - 208,000 | $0 - $10,000 | 沒有限制 |

| 2020 | 196,000 美元 - 206,000 美元 | $0 - $10,000 | 沒有限制 |

| 2019 | $193,000 - 203,000 | $0 - $10,000 | 沒有限制 |

| 2018 | $189,000 - $199,000 | $0 - $10,000 | 沒有限制 |

| 2017年 | $186,000 - $196,000 | $0 - $10,000 | 沒有限制 |

| 2016年 | $184,000 - $194,000 | $0 - $10,000 | 沒有限制 |

| 2015年 | $183,000 - $193,000 | $0 - $10,000 | 沒有限制 |

| 2014 | $181,000 - $191,000 | $0 - $10,000 | 沒有限制 |

| 2013 | $178,000 - $188,000 | $0 - $10,000 | 沒有限制 |

| 2012 | $173,000 - $183,000 | $0 - $10,000 | 沒有限制 |

| 2011年 | $169,000 - $179,000 | $0 - $10,000 | 沒有限制 |

| 2010 | $167,000 - $177,000 | $0 - $10,000 | 沒有限制 |

| 2009 | $166,000 - $176,000 | $0 - $10,000 | 沒有限制 |

| 2008年 | $159,000 - $169,000 | $0 - $10,000 | 沒有限制 |

| 2007年 | $156,000 - $166,000 | $0 - $10,000 | 沒有限制 |

| 2006年 | 沒有限制 | 沒有限制 | 沒有限制 |

Roth IRA 的歷史收入限額

每年,收入限制都會根據通貨膨脹和收入進行評估,以確定是否需要更改。 在過去的十年中,只有一個例子是兩大類別之一的限額沒有變化。

| 年 | 已婚聯合申報或合格鰥夫 | 已婚分開申報(與配偶同住) | 單身、戶主或已婚單獨申報 |

|---|---|---|---|

| 2023年 | $218,000 - $228,000 | $0 - $10,000 | $138,000 - $153,000 |

| 2022年 | $204,000 - $214,000 | $0 - $10,000 | $129,000 - $144,000 |

| 2021年 | $198,000 - $208,000 | $0 - $10,000 | $125,000 - $140,000 |

| 2020 | $196,000 - $206,000 | $0 - $10,000 | $124,000 - $139,000 |

| 2019 | $193,000 - $203,000 | $0 - $10,000 | $122,000 - $137,000 |

| 2018 | $189,000 - $199,000 | $0 - $10,000 | $120,000 - $135,000 |

| 2017年 | $186,000 - $196,000 | $0 - $10,000 | $118,000 - $133,000 |

| 2016年 | $184,000 - $194,000 | $0 - $10,000 | $117,000 - $132,000 |

| 2015年 | $183,000 - $193,000 | $0 - $10,000 | $116,000 - $131,000 |

| 2014 | $181,000 - $191,000 | $0 - $10,000 | $114,000 - $129,000 |

| 2013 | $178,000 - $188,000 | $0 - $10,000 | $112,000 - $127,000 |

| 2012 | $173,000 - $183,000 | $0 - $10,000 | $110,000 - $125,000 |

| 2011年 | $169,000 - $179,000 | $0 - $10,000 | $107,000 - $122,000 |

| 2010 | $167,000 - $177,000 | $0 - $10,000 | $105,000 - $120,000 |

| 2009 | $166,000 - $176,000 | $0 - $10,000 | $105,000 - $120,000 |

| 2008年 | $159,000 - $169,000 | $0 - $10,000 | $101,000 - $116,000 |

| 2007年 | $156,000 - $166,000 | $0 - $10,000 | $99,000 - $114,000 |

| 2006年 | $150,000 - $160,000 | $0 - $10,000 | $95,000 - $110,000 |

2023 年傳統 IRA 收入限制

美國國稅局已選擇限制您根據您的收入全額扣除您對傳統 IRA 的供款的能力。 首先,他們將申報者分為兩組:參加公司退休計劃(即 401K)的人和不參加公司退休計劃的人。

一旦納稅人被分為這兩個主要類別,美國國稅局就會根據申報身份進一步細化這些類別。 在所有情況下,修改後的調整後總收入 (MAGI) 用於定義收入。

如果您確實參加了您雇主的計劃並且……

您在 2023 年以已婚聯合申報或合格鰥夫的身份報稅,您的收入需要低於 116,000 美元才能完全扣除您對傳統 IRA 的供款。

- 如果您的 MAGI 在 116,000 美元至 136,000 美元之間,那麼您就處於“逐步淘汰”範圍內,您可以扣除的金額開始“逐步淘汰”。

- 達到 136,000 美元時,您無法扣除您對傳統 IRA 的供款。

您在 2023 年以單身、戶主或已婚單獨申報(不與配偶同住)的身份申報,您的 MAGI 需要低於 73,000 美元才能完全扣除您的供款。 您的淘汰範圍在 73,000 美元到 83,000 美元之間。

您在 2023 年作為已婚分居申報(與您的配偶同住)申報,您的 MAGI 需要為 0 美元。 您的淘汰範圍在 0 美元到 10,000 美元之間。

您沒有參加您雇主的計劃並且……

如果您在 2023 年以已婚聯合報稅的方式報稅(並且您的配偶受雇主計劃保護) ,您的收入需要低於 218,000 美元才能完全扣除您對傳統 IRA 的供款。

- 如果您的 MAGI 在 218,000 美元到 228,000 美元之間,那麼您就處於“逐步淘汰”範圍內,您可以扣除的金額開始“逐步淘汰”。

- 在 228,000 美元時,您無法扣除您對傳統 IRA 的供款。

如果您在 2023 年單獨申報已婚(並且您的配偶有雇主計劃) ,您的 MAGI 需要為 0 美元才能完全扣除您的供款。 您的淘汰範圍在 0 美元到 10,000 美元之間。

如果您像其他任何人一樣提交並且您的配偶(如果您有配偶)不在計劃範圍內,那麼您扣除傳統 IRA 供款的能力就沒有收入限制。

現在讓我們來看看 Roth IRA 和相關的收入限制。 值得慶幸的是,它們並不那麼複雜。

2023 年 Roth IRA 收入限額

美國國稅局的稅收法規限制了您使用 MAGI 向羅斯 IRA 供款的能力。 根據您的申請狀態,它們分為三個不同的類別。

如果您在 2023 年以已婚聯合申報或合格鰥夫的身份報稅,那麼您的收入(特別是您的 MAGI)需要低於 218,000 美元才能為羅斯 IRA 做出全額供款。

- 如果您的 MAGI 介於 218,000 美元和 228,000 美元之間,那麼您就處於“逐步淘汰”範圍內,您可以貢獻的金額開始“逐步淘汰”。

- 228,000 美元時,您無法參與 Roth IRA。

相關:Roth IRA 超額供款:我的經紀業務是否跟踪收入限額?

對於在 2023 年以單身、戶主或已婚單獨申報(不與配偶同住)身份申報的人,您的 MAGI 需要低於 138,000 美元才能全額供款。 您的淘汰範圍在 138,000 美元到 153,000 美元之間。

最後,對於那些在 2023 年單獨提交已婚申請(與配偶同住)的人,您的 MAGI 需要為 0 美元。 您的淘汰範圍在 0 美元到 10,000 美元之間。

有關 MAGI 和貢獻限制的更多信息

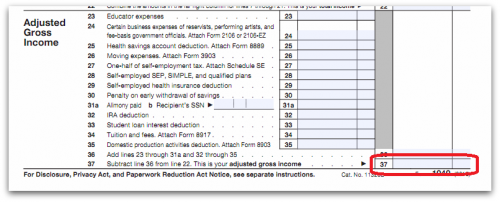

想知道你的 MAGI 是什麼嗎? 首先,找到你的 AGI。 查看您的納稅申報單。 您的 AGI 在第 1 頁的最底部。它基本上是您的收入減去您的“線上”扣除額。

現在把這個數字加回你的 IRA 扣除額、學生貸款利息、學雜費扣除額、任何國內生產活動、任何外國收入扣除額、任何外國住房扣除額、任何排除在外的合格儲蓄債券利息,最後,任何排除在外的雇主-提供領養福利。

感謝 Financial Ducks in A Row 的 Jim 解釋瞭如何確定你的 MAGI。

節稅提示:請注意,401K 捐款(這是您獲得 AGI 的扣除額)不會被加回去以確定您的 MAGI。

將這些知識用於您的優勢。 如果您即將達到淘汰限額,那麼請為您的 401K 添加更多捐款以放棄您的 MAGI,以便您可以繼續投資。

您是否想知道“完全貢獻”您的 IRA 意味著什麼? 簡而言之,您 2023 年的供款限額為每年 6,500 美元。

那些 50 歲及以上的人可以額外支付 1,000 美元,總捐款額為 7,500 美元。 有關更多信息,請參閱傳統和羅斯 IRA 供款限額。