Limitele de venit tradiționale și Roth IRA pentru 2023

Publicat: 2023-01-01

A contribui la un IRA este o mișcare inteligentă. Există două soiuri majore de care contribuabilul obișnuit să profite: Tradițional sau Roth. IRA tradițională vă oferă o deducere fiscală pentru contribuții, în timp ce IRA Roth vă permite să luați distribuții din cont la pensie fără a plăti impozite.

Ambele sunt instrumente excelente pentru a vă ajuta să vă construiți un portofoliu substanțial, care să vă permită să vă întrețineți atunci când nu mai puteți lucra.

Vă recomand cu căldură să utilizați unul sau ambele pentru a vă ajuta să economisiți pentru pensie astăzi.

Dar există limite de venit care v-ar putea afecta capacitatea de a folosi aceste conturi la maximum. Și aceste limite se schimbă în fiecare toamnă (de exemplu, iată anunțul din 2023 de la IRS). Să ne uităm la fiecare îndeaproape.

Cuprins

Limitele de venit IRA tradiționale istorice

Pentru cei care participă la planul de pensionare al angajatorului:

| An | Căsătorit depunând în comun sau văduv calificat | Căsătorit depusă separat (locuit cu soțul/soția) | Necăsătorit, șef de gospodărie sau căsătorit depuneți separat |

|---|---|---|---|

| 2023 | 116.000 USD - 136.000 USD | 0 USD - 10.000 USD | 73.000 USD - 83.000 USD |

| 2022 | 109.000 USD - 129.000 USD | 0 USD - 10.000 USD | 68.000 USD - 78.000 USD |

| 2021 | 105.000 USD - 125.000 USD | 0 USD - 10.000 USD | 66.000 USD - 76.000 USD |

| 2020 | 104.000 USD - 124.000 USD | 0 USD - 10.000 USD | 65.000 USD - 75.000 USD |

| 2019 | 103.000 USD - 123.000 USD | 0 USD - 10.000 USD | 64.000 USD - 74.000 USD |

| 2018 | 101.000 USD - 121.000 USD | 0 USD - 10.000 USD | 63.000 USD - 73.000 USD |

| 2017 | 99.000 USD - 119.000 USD | 0 USD - 10.000 USD | 62.000 USD - 72.000 USD |

| 2016 | 98.000 USD - 118.000 USD | 0 USD - 10.000 USD | 61.000 USD - 71.000 USD |

| 2015 | 98.000 USD - 118.000 USD | 0 USD - 10.000 USD | 61.000 USD - 71.000 USD |

| 2014 | 96.000 USD - 116.000 USD | 0 USD - 10.000 USD | 60.000 USD - 70.000 USD |

| 2013 | 95.000 USD - 115.000 USD | 0 USD - 10.000 USD | 59.000 USD - 69.000 USD |

| 2012 | 92.000 USD - 112.000 USD | 0 USD - 10.000 USD | 58.000 USD - 68.000 USD |

| 2011 | 90.000 USD - 110.000 USD | 0 USD - 10.000 USD | 56.000 USD - 66.000 USD |

| 2010 | 89.000 USD - 109.000 USD | 0 USD - 10.000 USD | 56.000 USD - 66.000 USD |

| 2009 | 89.000 USD - 109.000 USD | 0 USD - 10.000 USD | 55.000 USD - 65.000 USD |

| 2008 | 85.000 USD - 105.000 USD | 0 USD - 10.000 USD | 53.000 USD - 63.000 USD |

| 2007 | 83.000 USD - 103.000 USD | 0 USD - 10.000 USD | 52.000 USD - 62.000 USD |

| 2006 | 75.000 USD - 85.000 USD | 0 USD - 10.000 USD | 50.000 USD - 60.000 USD |

Pentru cei care NU participă la planul de pensionare al angajatorului:

| An | Căsătorit depunând în comun (soțul/soția acoperită) | Căsătorit care depune o declarație separată (soțul/soția este acoperită) | Necăsătorit, șef de gospodărie, văduv eligibil, MFJ sau MFS (soțul nu este acoperit) |

|---|---|---|---|

| 2023 | 218.000 - 228.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2022 | 204.000 - 214.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2021 | 198.000 - 208.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2020 | 196.000 - 206.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2019 | 193.000 - 203.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2018 | 189.000 USD - 199.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2017 | 186.000 USD - 196.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2016 | 184.000 USD - 194.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2015 | 183.000 USD - 193.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2014 | 181.000 USD - 191.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2013 | 178.000 USD - 188.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2012 | 173.000 USD - 183.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2011 | 169.000 USD - 179.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2010 | 167.000 USD - 177.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2009 | 166.000 USD - 176.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2008 | 159.000 USD - 169.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2007 | 156.000 USD - 166.000 USD | 0 USD - 10.000 USD | Fara limita |

| 2006 | Fara limita | Fara limita | Fara limita |

Limitele istorice de venit Roth IRA

În fiecare an, limitele de venit sunt evaluate în raport cu inflația și veniturile pentru a determina dacă este necesară o modificare. În ultimii zece ani, a existat un singur caz în care limita nu s-a schimbat pentru una dintre cele două categorii majore.

| An | Căsătorit depunând în comun sau văduv calificat | Căsătorit depusă separat (locuit cu soțul/soția) | Necăsătorit, șef de gospodărie sau căsătorit depuneți separat |

|---|---|---|---|

| 2023 | 218.000 USD - 228.000 USD | 0 USD - 10.000 USD | 138.000 USD - 153.000 USD |

| 2022 | 204.000 USD - 214.000 USD | 0 USD - 10.000 USD | 129.000 USD - 144.000 USD |

| 2021 | 198.000 USD - 208.000 USD | 0 USD - 10.000 USD | 125.000 USD - 140.000 USD |

| 2020 | 196.000 USD - 206.000 USD | 0 USD - 10.000 USD | 124.000 USD - 139.000 USD |

| 2019 | 193.000 USD - 203.000 USD | 0 USD - 10.000 USD | 122.000 USD - 137.000 USD |

| 2018 | 189.000 USD - 199.000 USD | 0 USD - 10.000 USD | 120.000 USD - 135.000 USD |

| 2017 | 186.000 USD - 196.000 USD | 0 USD - 10.000 USD | 118.000 USD - 133.000 USD |

| 2016 | 184.000 USD - 194.000 USD | 0 USD - 10.000 USD | 117.000 USD - 132.000 USD |

| 2015 | 183.000 USD - 193.000 USD | 0 USD - 10.000 USD | 116.000 USD - 131.000 USD |

| 2014 | 181.000 USD - 191.000 USD | 0 USD - 10.000 USD | 114.000 USD - 129.000 USD |

| 2013 | 178.000 USD - 188.000 USD | 0 USD - 10.000 USD | 112.000 USD - 127.000 USD |

| 2012 | 173.000 USD - 183.000 USD | 0 USD - 10.000 USD | 110.000 USD - 125.000 USD |

| 2011 | 169.000 USD - 179.000 USD | 0 USD - 10.000 USD | 107.000 USD - 122.000 USD |

| 2010 | 167.000 USD - 177.000 USD | 0 USD - 10.000 USD | 105.000 USD - 120.000 USD |

| 2009 | 166.000 USD - 176.000 USD | 0 USD - 10.000 USD | 105.000 USD - 120.000 USD |

| 2008 | 159.000 USD - 169.000 USD | 0 USD - 10.000 USD | 101.000 USD - 116.000 USD |

| 2007 | 156.000 USD - 166.000 USD | 0 USD - 10.000 USD | 99.000 USD - 114.000 USD |

| 2006 | 150.000 USD - 160.000 USD | 0 USD - 10.000 USD | 95.000 USD - 110.000 USD |

Limitele tradiționale de venit IRA pentru 2023

IRS a ales să vă limiteze capacitatea de a vă deduce integral contribuțiile la un IRA tradițional pe baza venitului dvs. În primul rând, au împărțit solicitanții în două grupuri: cei care participă la un plan de pensie al companiei (adică 401K) și cei care nu sunt.

Odată ce contribuabilii sunt împărțiți în aceste două categorii majore, IRS rafinează și mai mult grupurile în funcție de statutul de înregistrare. În toate cazurile, venitul brut ajustat modificat (MAGI) este utilizat pentru a defini venitul.

Dacă participați la planul angajatorului și...

Vă depuneți impozitele în calitate de căsătorit în comun sau ca văduv eligibil în 2023, venitul dvs. trebuie să fie sub 116.000 USD pentru a vă putea deduce integral contribuțiile la un IRA tradițional.

- Dacă MAGI-ul tău este între 116.000 USD – 136.000 USD, atunci te afli în intervalul de „eliminare treptată”, iar suma pe care o poți deduce începe „eliminarea treptată”.

- La 136.000 USD nu puteți deduce contribuțiile pe care le faceți la un IRA tradițional.

Depuneți o declarație ca necăsătorit , șef de gospodărie sau căsătorit (nu locuiți cu soțul/soția) în 2023, MAGI-ul dvs. trebuie să fie sub 73.000 USD pentru a vă deduce complet contribuțiile. Intervalul de eliminare treptată este între 73.000 USD și 83.000 USD.

Depuneți declarația ca căsătorit separat (locuind cu soțul/soția) în 2023, MAGI-ul dumneavoastră trebuie să fie de 0 USD. Intervalul de eliminare treptată este între 0 USD și 10.000 USD.

Nu participați la planul angajatorului și...

Dacă vă depuneți impozitele în calitate de căsătorit în comun (și soțul dumneavoastră este acoperit de un plan de angajator) în 2023, venitul dumneavoastră trebuie să fie sub 218.000 USD pentru a vă putea deduce integral contribuțiile la un IRA tradițional.

- Dacă MAGI-ul tău este între 218.000 USD și 228.000 USD, atunci te afli în intervalul de „eliminare treptată”, iar suma pe care o poți deduce începe „eliminarea treptată”.

- La 228.000 USD nu puteți deduce contribuțiile pe care le faceți la un IRA tradițional.

Dacă depuneți declarația de căsătorie separat (și soțul dumneavoastră este acoperit de un plan de angajator) în 2023, MAGI-ul dumneavoastră trebuie să fie de 0 USD pentru a vă deduce complet contribuțiile. Intervalul de eliminare treptată este între 0 USD și 10.000 USD.

Dacă depuneți o declarație și soțul dvs. (dacă aveți unul) nu este acoperit de un plan , atunci nu aveți limite de venit pentru capacitatea dvs. de a deduce contribuțiile la IRA tradițională.

Acum să aruncăm o privire la Roth IRA și limitele de venit asociate. Din fericire, nu sunt la fel de complexe.

Limitele de venit Roth IRA pentru 2023

Reglementările fiscale IRS vă limitează capacitatea de a contribui la un IRA Roth și prin utilizarea MAGI. Acestea au trei categorii diferite în funcție de statutul dvs. de înregistrare.

Dacă vă depuneți impozitele în calitate de căsătorit în comun sau de văduv eligibil în 2023, atunci venitul dvs. (în special, MAGI) trebuie să fie sub 218.000 USD pentru a putea contribui pe deplin la un IRA Roth.

- Dacă MAGI-ul tău este între 218.000 USD și 228.000 USD, atunci te afli în intervalul de „eliminare treptată”, iar suma cu care poți contribui începe „eliminarea treptată”.

- La 228.000 USD nu puteți participa la Roth IRA.

Înrudit: Contribuții Roth IRA în exces: Brokerajul meu ține evidența limitelor de venit?

Pentru cei care depun depuneri ca necăsătorit , șef de gospodărie sau căsătorit separat (nu locuiesc cu soțul/soția) în 2023, MAGI-ul dvs. trebuie să fie sub 138.000 USD pentru a contribui în totalitate. Intervalul de eliminare treptată este între 138.000 USD și 153.000 USD.

În cele din urmă, pentru cei dintre voi care depuneți dosarul de căsătorie separat (locuiesc cu soțul/soția) în 2023, MAGI-ul dumneavoastră trebuie să fie de 0 USD. Intervalul de eliminare treptată este între 0 USD și 10.000 USD.

Mai multe despre MAGI și limitele de contribuție

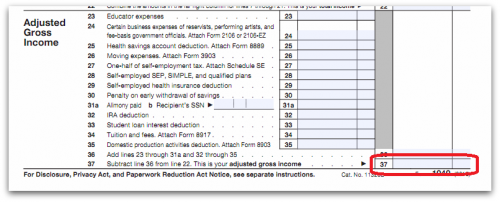

Vrei să știi care este MAGUL tău? Mai întâi, găsiți-vă AGI. Verificați declarația fiscală. AGI-ul dvs. se află în partea de jos a paginii 1. Este, în esență, venitul dvs. minus deducerile dvs. „de mai sus”.

Acum luați acel număr și adăugați înapoi în deducerea IRA, dobânda împrumutului pentru studenți, taxele de școlarizare și deducerile de taxe, orice activități de producție internă, orice excluderi ale veniturilor obținute din străinătate, orice deducere pentru locuințe străine, orice dobândă de obligațiuni de economii calificată exclusă și, în final, orice angajator exclus. -a acordat beneficii de adopție.

Îi mulțumim lui Jim de la Financial Ducks in a Row pentru că a explicat cum să-ți determini MAGI-ul.

Sfat pentru economisirea impozitelor: rețineți că contribuțiile de 401.000 (care este o deducere pe care o luați pentru a ajunge la AGI) nu sunt adăugate înapoi pentru a vă determina MAGI.

Folosește aceste cunoștințe în avantajul tău. Dacă sunteți aproape de atingerea limitelor de eliminare treptată, adăugați mai multe contribuții la 401K pentru a renunța la MAGI, astfel încât să puteți continua să investiți.

Vă întrebați ce înseamnă „a contribui pe deplin” la IRA? Pe scurt, limita de contribuție pentru 2023 este de 6.500 USD anual.

Cei de 50 de ani și peste pot beneficia de o sumă suplimentară de 1.000 USD pentru o contribuție totală de 7.500 USD. Pentru mai multe despre aceasta, consultați limitele de contribuție tradiționale și Roth IRA.