Limity dochodów tradycyjnych i Roth IRA na 2023 r

Opublikowany: 2023-01-01

Wspieranie IRA to sprytne posunięcie. Istnieją dwie główne odmiany, z których mogą skorzystać typowi podatnicy: tradycyjny lub Roth. Tradycyjna IRA daje odliczenie od podatku od składek, podczas gdy Roth IRA pozwala pobierać wypłaty z konta na emeryturze bez płacenia podatków.

Oba są doskonałymi narzędziami, które pomogą Ci zbudować pokaźne portfolio, które pozwoli Ci utrzymać się, gdy nie możesz już pracować.

Gorąco polecam skorzystanie z jednego lub obu sposobów oszczędzania na emeryturę już dziś.

Istnieją jednak limity dochodów, które mogą mieć wpływ na możliwość pełnego korzystania z tych kont. Limity te zmieniają się każdej jesieni (na przykład oto ogłoszenie IRS z 2023 r.). Przyjrzyjmy się każdemu z bliska.

Spis treści

Historyczne limity dochodów tradycyjnych IRA

Dla tych, którzy uczestniczą w planie emerytalnym swojego pracodawcy:

| Rok | Żonaty, składający wniosek wspólnie lub kwalifikujący się wdowiec | Żonaty/zamężna, rozliczająca się osobno (mieszkała ze współmałżonkiem) | Osoba samotna, głowa gospodarstwa domowego lub osoba pozostająca w związku małżeńskim składająca wniosek oddzielnie |

|---|---|---|---|

| 2023 | 116 000 $ - 136 000 $ | 0 $ - 10 000 $ | 73 000 $ - 83 000 $ |

| 2022 | 109 000 $ - 129 000 $ | 0 $ - 10 000 $ | 68 000 $ - 78 000 $ |

| 2021 | 105 000 $ - 125 000 $ | 0 $ - 10 000 $ | 66 000 $ - 76 000 $ |

| 2020 | 104 000 $ - 124 000 $ | 0 $ - 10 000 $ | 65 000 $ - 75 000 $ |

| 2019 | 103 000 $ - 123 000 $ | 0 $ - 10 000 $ | 64 000 $ - 74 000 $ |

| 2018 | 101 000 $ - 121 000 $ | 0 $ - 10 000 $ | 63 000 $ - 73 000 $ |

| 2017 | 99 000 $ - 119 000 $ | 0 $ - 10 000 $ | 62 000 $ - 72 000 $ |

| 2016 | 98 000 $ - 118 000 $ | 0 $ - 10 000 $ | 61 000 $ - 71 000 $ |

| 2015 | 98 000 $ - 118 000 $ | 0 $ - 10 000 $ | 61 000 $ - 71 000 $ |

| 2014 | 96 000 $ - 116 000 $ | 0 $ - 10 000 $ | 60 000 $ - 70 000 $ |

| 2013 | 95 000 $ - 115 000 $ | 0 $ - 10 000 $ | 59 000 $ - 69 000 $ |

| 2012 | 92 000 $ - 112 000 $ | 0 $ - 10 000 $ | 58 000 $ - 68 000 $ |

| 2011 | 90 000 $ - 110 000 $ | 0 $ - 10 000 $ | 56 000 $ - 66 000 $ |

| 2010 | 89 000 $ - 109 000 $ | 0 $ - 10 000 $ | 56 000 $ - 66 000 $ |

| 2009 | 89 000 $ - 109 000 $ | 0 $ - 10 000 $ | 55 000 $ - 65 000 $ |

| 2008 | 85 000 $ - 105 000 $ | 0 $ - 10 000 $ | 53 000 $ - 63 000 $ |

| 2007 | 83 000 $ - 103 000 $ | 0 $ - 10 000 $ | 52 000 $ - 62 000 $ |

| 2006 | 75 000 $ - 85 000 $ | 0 $ - 10 000 $ | 50 000 $ - 60 000 $ |

Dla tych, którzy NIE uczestniczą w planie emerytalnym swojego pracodawcy:

| Rok | Małżeństwo rozliczające się wspólnie (objęte współmałżonkiem) | Małżeństwo rozliczające się osobno (współmałżonek objęty ubezpieczeniem) | Osoba samotna, głowa gospodarstwa domowego, kwalifikujący się wdowiec, MFJ lub MFS (małżonek nieubezpieczony) |

|---|---|---|---|

| 2023 | 218 000 - 228 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2022 | 204 000 - 214 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2021 | 198 000 - 208 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2020 | 196 000 - 206 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2019 | 193 000–203 000 USD | 0 $ - 10 000 $ | Bez limitu |

| 2018 | 189 000 $ - 199 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2017 | 186 000 $ - 196 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2016 | 184 000 $ - 194 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2015 | 183 000 $ - 193 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2014 | 181 000 $ - 191 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2013 | 178 000 $ - 188 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2012 | 173 000 $ - 183 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2011 | 169 000 $ - 179 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2010 | 167 000 $ - 177 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2009 | 166 000 $ - 176 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2008 | 159 000 $ - 169 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2007 | 156 000 $ - 166 000 $ | 0 $ - 10 000 $ | Bez limitu |

| 2006 | Bez limitu | Bez limitu | Bez limitu |

Historyczne limity dochodów Roth IRA

Każdego roku limity dochodów są oceniane pod kątem inflacji i dochodów w celu ustalenia, czy konieczna jest zmiana. W ciągu ostatnich dziesięciu lat tylko jeden przypadek nie zmienił limitu dla jednej z dwóch głównych kategorii.

| Rok | Żonaty, składający wniosek wspólnie lub kwalifikujący się wdowiec | Żonaty/zamężna, rozliczająca się osobno (mieszkała ze współmałżonkiem) | Osoba samotna, głowa gospodarstwa domowego lub osoba pozostająca w związku małżeńskim składająca wniosek oddzielnie |

|---|---|---|---|

| 2023 | 218 000 $ - 228 000 $ | 0 $ - 10 000 $ | 138 000 $ - 153 000 $ |

| 2022 | 204 000 $ - 214 000 $ | 0 $ - 10 000 $ | 129 000 $ - 144 000 $ |

| 2021 | 198 000 $ - 208 000 $ | 0 $ - 10 000 $ | 125 000 $ - 140 000 $ |

| 2020 | 196 000 $ - 206 000 $ | 0 $ - 10 000 $ | 124 000 $ - 139 000 $ |

| 2019 | 193 000 $ - 203 000 $ | 0 $ - 10 000 $ | 122 000 $ - 137 000 $ |

| 2018 | 189 000 $ - 199 000 $ | 0 $ - 10 000 $ | 120 000 $ - 135 000 $ |

| 2017 | 186 000 $ - 196 000 $ | 0 $ - 10 000 $ | 118 000 $ - 133 000 $ |

| 2016 | 184 000 $ - 194 000 $ | 0 $ - 10 000 $ | 117 000 $ - 132 000 $ |

| 2015 | 183 000 $ - 193 000 $ | 0 $ - 10 000 $ | 116 000 $ - 131 000 $ |

| 2014 | 181 000 $ - 191 000 $ | 0 $ - 10 000 $ | 114 000 $ - 129 000 $ |

| 2013 | 178 000 $ - 188 000 $ | 0 $ - 10 000 $ | 112 000 $ - 127 000 $ |

| 2012 | 173 000 $ - 183 000 $ | 0 $ - 10 000 $ | 110 000 $ - 125 000 $ |

| 2011 | 169 000 $ - 179 000 $ | 0 $ - 10 000 $ | 107 000 $ - 122 000 $ |

| 2010 | 167 000 $ - 177 000 $ | 0 $ - 10 000 $ | 105 000 $ - 120 000 $ |

| 2009 | 166 000 $ - 176 000 $ | 0 $ - 10 000 $ | 105 000 $ - 120 000 $ |

| 2008 | 159 000 $ - 169 000 $ | 0 $ - 10 000 $ | 101 000 $ - 116 000 $ |

| 2007 | 156 000 $ - 166 000 $ | 0 $ - 10 000 $ | 99 000 $ - 114 000 $ |

| 2006 | 150 000 $ - 160 000 $ | 0 $ - 10 000 $ | 95 000 $ - 110 000 $ |

Tradycyjne limity dochodów na IKE na 2023 rok

IRS zdecydował się ograniczyć twoją zdolność do pełnego odliczenia twoich składek na tradycyjne konto IRA w oparciu o twoje dochody. Najpierw podzielili zgłaszających na dwie grupy: tych, którzy uczestniczą w firmowym planie emerytalnym (tj. 401K) i tych, którzy nie są.

Gdy podatnicy zostaną podzieleni na te dwie główne kategorie, IRS dalej udoskonala grupy według statusu zgłoszenia. We wszystkich przypadkach do zdefiniowania dochodu stosuje się zmodyfikowany skorygowany dochód brutto (MAGI).

Jeśli uczestniczysz w planie swojego pracodawcy i…

W 2023 r. składasz podatki jako żonaty rozliczający się wspólnie lub jako kwalifikujący się wdowiec , a Twój dochód musi być niższy niż 116 000 USD, abyś mógł w pełni odliczyć składki na Tradycyjną IRA.

- Jeśli Twój MAGI wynosi od 116 000 USD do 136 000 USD, oznacza to, że znajdujesz się w przedziale „wycofania”, a kwota, którą możesz odliczyć, zaczyna się „wycofywać”.

- Przy 136 000 $ nie możesz odliczyć składek wpłacanych na tradycyjne IRA.

Składasz wniosek jako osoba samotna , głowa gospodarstwa domowego lub osoba pozostająca w związku małżeńskim składająca wniosek osobno (nie mieszkająca ze współmałżonkiem) w 2023 r. Twój MAGI musi wynosić mniej niż 73 000 USD, aby całkowicie odliczyć składki. Twój zakres wycofywania wynosi od 73 000 do 83 000 USD.

W 2023 r. składasz wniosek jako Married Filing Separately (mieszkając ze współmałżonkiem), Twój MAGI musi wynosić 0 USD. Twój zakres wycofywania wynosi od 0 do 10 000 USD.

Nie uczestniczysz w planie pracodawcy i…

Jeśli rozliczysz się z podatkami jako Małżonkowie rozliczający się wspólnie (a Twój współmałżonek jest objęty planem pracodawcy) w 2023 r., Twój dochód musi być niższy niż 218 000 USD, abyś mógł w pełni odliczyć składki na Tradycyjną IRA.

- Jeśli Twój MAGI wynosi od 218 000 USD do 228 000 USD, oznacza to, że znajdujesz się w zakresie „wycofania”, a kwota, którą możesz odliczyć, zaczyna się „wycofywać”.

- Przy 228 000 $ nie możesz odliczyć składek wpłacanych na tradycyjne konto IRA.

Jeśli złożysz wniosek jako Married Filing Osobno (a Twój współmałżonek jest objęty planem pracodawcy) w 2023 r., Twój MAGI musi wynosić 0 USD, aby całkowicie odliczyć Twoje składki. Twój zakres wycofywania wynosi od 0 do 10 000 USD.

Jeśli składasz wniosek jak cokolwiek innego, a twój współmałżonek (jeśli go posiadasz) nie jest objęty planem , nie masz żadnych ograniczeń w dochodach, jeśli chodzi o możliwość odliczenia składek na tradycyjne konto IRA.

Przyjrzyjmy się teraz Roth IRA i związanym z nim limitom dochodów. Na szczęście nie są one tak skomplikowane.

Limity dochodów Roth IRA na 2023 r

Przepisy podatkowe IRS ograniczają możliwość wpłacania składek na konto Roth IRA również poprzez korzystanie z konta MAGI. Mają trzy różne kategorie w zależności od statusu zgłoszenia.

Jeśli rozliczasz się jako małżonek rozliczający się wspólnie lub kwalifikujący się wdowiec w 2023 r., Twój dochód (w szczególności Twój MAGI) musi być niższy niż 218 000 USD, abyś mógł w pełni przyczynić się do Roth IRA.

- Jeśli Twój MAGI wynosi od 218 000 do 228 000 USD, oznacza to, że znajdujesz się w przedziale „wycofywania”, a kwota, którą możesz wnieść, zaczyna się „wycofywać”.

- Za 228 000 $ nie możesz uczestniczyć w Roth IRA.

Powiązane: Nadmiar składek Roth IRA: Czy mój dom maklerski śledzi limity dochodów?

W przypadku osób, które składają wniosek jako osoba samotna , głowa gospodarstwa domowego lub osoba pozostająca w związku małżeńskim składająca wniosek osobno (nie mieszkając ze współmałżonkiem) w 2023 r., aby w pełni wpłacić składkę, Twój MAGI musi wynosić mniej niż 138 000 USD. Twój zakres wycofywania wynosi od 138 000 do 153 000 USD.

Wreszcie, dla tych z Was, którzy składają osobne dokumenty w związku małżeńskim (mieszkając ze współmałżonkiem) w 2023 r., Państwa MAGI musi wynosić 0 USD. Twój zakres wycofywania wynosi od 0 do 10 000 USD.

Więcej o MAGI i limitach wpłat

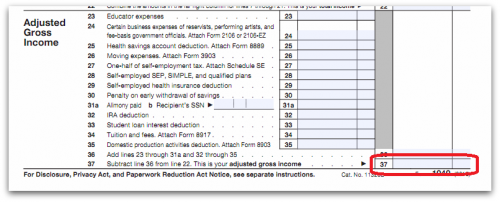

Chcesz wiedzieć, jaki jest Twój MAGI? Najpierw znajdź swoją AGI. Sprawdź swoje zeznanie podatkowe. Twój AGI znajduje się na samym dole strony 1. Zasadniczo jest to twój dochód pomniejszony o potrącenia „ponad linią”.

Teraz weź tę liczbę i dodaj z powrotem do odliczenia IRA, odsetek od kredytu studenckiego, potrąceń z czesnego i opłat, wszelkich krajowych działań produkcyjnych, wszelkich wykluczeń z dochodów uzyskanych za granicą, wszelkich odliczeń za zagraniczne mieszkania, wszelkich wykluczonych kwalifikowanych odsetek od obligacji oszczędnościowych i wreszcie każdego wykluczonego pracodawcę - zapewnione świadczenia adopcyjne.

Podziękowania dla Jima z Financial Ducks in a Row za wyjaśnienie, jak określić MAGI.

Wskazówka dotycząca oszczędności podatkowych: Pamiętaj, że składki 401 000 (które są potrąceniem, aby dostać się do AGI) nie są dodawane z powrotem w celu określenia Twojego MAGI.

Wykorzystaj tę wiedzę na swoją korzyść. Jeśli zbliżasz się do osiągnięcia limitów wycofywania, dodaj więcej składek do swojego 401K, aby obniżyć MAGI, abyś mógł kontynuować inwestowanie.

Zastanawiasz się, co to znaczy „w pełni przyczynić się” do konta IRA? Krótko mówiąc, Twój limit składek w 2023 r. wynosi 6500 USD rocznie.

Osoby w wieku 50 lat i starsze mogą otrzymać dodatkowe 1000 USD za całkowity wkład w wysokości 7500 USD. Aby uzyskać więcej informacji na ten temat, zobacz Limity składek na konta tradycyjne i Roth IRA.